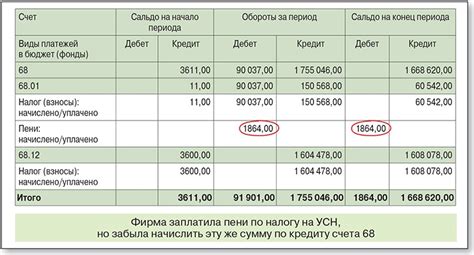

Сальдо налога - это показатель, который отражает разницу между суммой налогов, уплаченных организацией в бюджет, и суммой налоговых вычетов, которые она получила. Он является одним из главных показателей финансовой деятельности предприятия. Знание сальдо налога необходимо для расчета налоговых платежей и правильной учетной политики.

Расчет сальдо налога производится на основе данных бухгалтерской отчетности. Для его определения необходимо вычислить разницу между суммой начисленных и уплаченных налогов в бюджет и суммой использованных налоговых вычетов за определенный период времени. Налоговые вычеты могут включать в себя такие показатели, как налог на добавленную стоимость, налог на прибыль и другие. Разницу между этими значениями можно получить путем вычитания суммы вычетов из суммы уплаченных налогов.

Важно отметить, что сальдо налога может быть как положительным, так и отрицательным. Положительное сальдо налога означает, что организация должна дополнительно уплатить налоги в бюджет. Отрицательное сальдо налога означает, что организация имеет право на возврат излишне уплаченных налоговых средств.

Понимание сальдо налога и его расчет позволяют организации принимать обоснованные решения в финансовой деятельности. Знание этого показателя позволяет оптимизировать налоговые платежи, правильно использовать налоговые вычеты и учитывать свои финансовые обязательства перед государством. Кроме того, налоговая служба также использует сальдо налога для проведения проверок и контроля финансовой отчетности организации.

Таким образом, сальдо налога является важным финансовым показателем, который помогает организациям контролировать и управлять своими налоговыми обязательствами. Расчет сальдо налога требует навыков финансового анализа и глубокого понимания бухгалтерской отчетности.

Что такое сальдо налог

Сальдо налог: понятие и значение

Сбалансированное состояние финансовой системы во многом определяется понятием сальдо налога.

Сальдо налог представляет собой разницу между всей суммой начисленных налогов и суммой всех уплаченных налогов за определенный период. Оно является основным показателем финансового состояния налогоплательщика или организации.

Сальдо налог может быть как положительным, так и отрицательным.

Если сумма уплаченного налога меньше суммы начисленного налога, сальдо налог будет положительным и указывает на недостаток уплаты налогов в отчетном периоде. Это может привести к дополнительным штрафам и пени.

С другой стороны, если сумма уплаченного налога больше суммы начисленного налога, сальдо налог будет отрицательным и указывает на избыток уплаты налогов. В данном случае налогоплательщик имеет право требовать возврата излишне уплаченной суммы.

Сальдо налог является важным инструментом для контроля налоговых выплат и общего финансового состояния налогоплательщика.

Расчет сальдо налога осуществляется на основе данных о начисленных и уплаченных налогах, которые налогоплательщик должен предоставить налоговым органам в отчетном периоде.

На основе сальдо налога налоговые органы могут принимать решение о начислении дополнительных сумм налога, возврате излишне уплаченных сумм, а также принимать меры по контролю за налоговыми обязательствами.

Как рассчитать сальдо налог

Для рассчета сальдо налог необходимо выполнить следующие шаги:

- Определите сумму налоговых начислений за определенный период. Для этого соберите все необходимые документы, включающие в себя информацию об доходах и расходах.

- Вычислите общую сумму налоговых выплат, которую вы должны заплатить. Учтите все налоговые ставки и льготы, которые применимы к вашему случаю. Составьте список налоговых обязательств.

- Вычислите общую сумму налоговых вычетов и возможных долгов. Сравните эту сумму с общей суммой налоговых начислений, чтобы определить ваше сальдо налог.

Для удобства, вы можете представить эти данные в виде таблицы:

| Наименование | Сумма |

|---|---|

| Налоговые начисления | ... |

| Налоговые выплаты | ... |

| Налоговые вычеты и долги | ... |

| Сальдо налог | ... |

После выполнения этих шагов вы сможете определить свое сальдо налог и быть уверенным в правильности рассчетов.

Первый шаг к расчету сальдо налог

Первым шагом в расчете сальдо налог является сбор данных о налоговых поступлениях. Это может включать в себя доходы от продажи товаров или услуг, доходы от аренды или продажи недвижимости, а также другие доходы, полученные от деятельности организации или индивидуального предпринимателя.

Затем необходимо определить сумму налоговых вычетов. Это могут быть расходы на оплату труда, аренда и коммунальные платежи, амортизация и другие расходы, связанные с деятельностью организации или индивидуального предпринимателя.

После того, как были собраны все данные о налоговых поступлениях и вычетах, необходимо вычесть сумму вычетов из суммы поступлений, чтобы получить сальдо налог. Если сумма поступлений больше суммы вычетов, то сальдо налог будет положительным и оrganization_name должна будет уплатить дополнительные налоговые обязательства. Если сумма поступлений меньше суммы вычетов, то сальдо налог будет отрицательным и организации или индивидуальному предпринимателю могут быть предоставлены налоговые льготы или возврат налога.

Второй шаг к расчету сальдо налог

Определение сальдо налог обычно состоит из нескольких шагов. После первого шага, который был описан в предыдущем разделе, необходимо перейти к второму шагу.

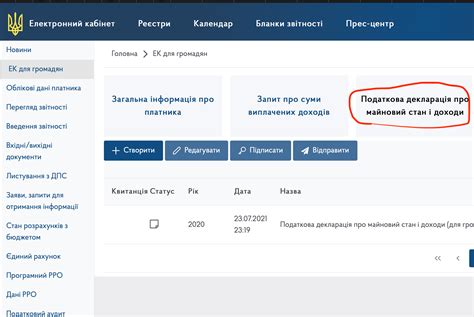

Второй шаг заключается в определении налоговых сумм, которые будут включены в расчет сальдо налог. Эти суммы могут быть получены из различных источников, таких как налоговые декларации, счета-фактуры или другая документация, содержащая информацию о налоговых платежах и суммах.

При определении налоговых сумм, которые будут включены в расчет сальдо налог, необходимо учесть все налоги, которые должны быть уплачены или получены организацией за определенный период. Также следует учитывать различные налоговые ставки и правила расчета налогов, которые могут различаться в зависимости от вида операций и отрасли.

После определения налоговых сумм, необходимо сложить все суммы налогов, полученные в ходе второго шага, и получить общую налоговую сумму для расчета сальдо налог.

Важно провести все необходимые расчеты и проверки внимательно, чтобы избежать ошибок и уточнений, которые могут повлиять на окончательный расчет сальдо налог. При необходимости, рекомендуется обратиться к специалистам или юристам, знакомым с налоговым законодательством, чтобы получить профессиональную помощь и советы.

Формула расчета сальдо налог

1. Определите сумму налога, подлежащую уплате. Эта сумма может быть рассчитана на основе декларации о доходах или других налоговых отчетов.

2. Определите сумму уже уплаченного налога. Эта сумма может быть получена из квитанций об уплате налога, выписок из банковского счета или других документов, подтверждающих уплату налога.

3. Вычислите сальдо налога, вычитая сумму уже уплаченного налога из суммы налога, подлежащей уплате. Если сумма уже уплаченного налога больше, чем сумма налога, подлежащая уплате, то сальдо налога будет отрицательным.

Например, если сумма налога, подлежащая уплате, составляет 5000 рублей, а уже уплаченный налог равен 4000 рублей, то сумма сальдо налога будет 1000 рублей.

Формула расчета сальдо налога может быть использована для измерения эффективности налоговых платежей и планирования финансовых ресурсов.

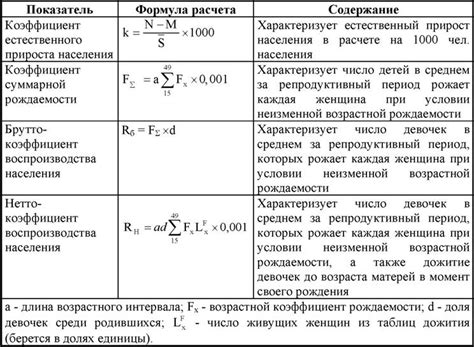

Структура формулы расчета сальдо налог

Расчет сальдо налога осуществляется с помощью специальной формулы, которая учитывает разные аспекты налоговой системы и финансовой деятельности организации.

Формула расчета сальдо налога имеет следующую структуру:

Сальдо налога = Сумма налоговых доходов - Сумма налоговых расходов

Сумма налоговых доходов включает все виды доходов, по которым начисляются налоги, такие как прибыль, проценты от инвестиций, продажи активов и другие.

Сумма налоговых расходов включает все виды расходов, которые можно учесть при расчете налога, например, затраты на заработную плату, амортизацию, налоги на имущество и другие.

Результатом расчета сальдо налога является сумма, которую организация должна уплатить или получить от государства в качестве налога. Если сумма налоговых доходов больше суммы налоговых расходов, то сальдо налога будет положительным и организация должна будет уплатить налог. Если сумма налоговых расходов больше суммы налоговых доходов, то сальдо налога будет отрицательным и организация имеет право на возврат налога.

Расчет сальдо налога является важным инструментом для оценки финансовой деятельности организации и ее налоговых обязательств.

Переменные в формуле расчета сальдо налог

Для расчета сальдо налог использует несколько важных переменных. Ниже приведены основные переменные, которые учитываются в формуле расчета сальдо налог:

- Доходы - сумма денежных средств, полученных физическим или юридическим лицом в течение отчетного периода.

- Расходы - сумма денежных средств, потраченных физическим или юридическим лицом в течение отчетного периода.

- Налоговые вычеты - сумма денежных средств, на которую налогоплательщик имеет право уменьшить свои налоговые обязательства в соответствии с действующим законодательством.

- Налоговые ставки - процентная ставка, которая применяется к доходам или прибыли для определения суммы налога.

- Иные факторы - сюда могут включаться различные дополнительные расходы или доходы, которые влияют на общий расчет сальдо налог.

Перенес техническую детали, эти переменные помогают налоговому исполнительному органу определить точную сумму налога, которую должен будет уплатить налогоплательщик.

Важно отметить, что формула расчета сальдо налог может варьироваться в зависимости от типа налога и региональных налоговых политик.

Как использовать сальдо налог в бизнесе

Если сумма налога, уплаченная предприятием, превышает сумму налога, подлежащую уплате, это означает, что предприятие имеет положительное сальдо налога. Положительное сальдо налога может быть использовано для погашения будущих налоговых обязательств или возвращено предприятию в виде налогового счета. Это позволяет предприятию снизить налоговую нагрузку и иметь дополнительные финансовые ресурсы для инвестиций или развития бизнеса.

С другой стороны, если сумма налога, подлежащая уплате, превышает сумму налога, уплаченную предприятием, это означает, что предприятие имеет отрицательное сальдо налога. Отрицательное сальдо налога может быть использовано для компенсации будущих налоговых платежей или возвращено предприятию в виде налогового счета. Это позволяет предприятию снизить будущие налоговые обязательства и улучшить финансовую позицию бизнеса.

Для расчета сальдо налога необходимо учесть все доходы и расходы предприятия, а также налоговые ставки и правила, применяемые к конкретному виду налога. Точный расчет сальдо налога может быть сложным и требует грамотного учета и налогового планирования.

- Использование сальдо налога в бизнесе позволяет сократить налоговые платежи;

- Сальдо налога может быть использовано для погашения будущих налоговых обязательств или возвращено предприятию;

- Отрицательное сальдо налога позволяет компенсировать будущие налоговые платежи или улучшить финансовую позицию бизнеса;

- Расчет сальдо налога требует учета всех доходов и расходов предприятия, а также налоговых ставок и правил.

Преимущества использования сальдо налог

Одним из преимуществ использования сальдо налог является возможность определить налоговую задолженность или переплату. После подсчета налогов, сальдо налог показывает разницу между суммой налогов, уплаченных налогоплательщиком, и суммой, которую он должен заплатить. Если сальдо налог положительное, то налогоплательщик должен заплатить задолженность, а если сальдо налог отрицательное, то налогоплательщик имеет переплату, которую может получить возвратом.

Еще одним преимуществом использования сальдо налог является возможность контроля за налоговым процессом. Когда налогоплательщик знает свое сальдо налог, он может осуществлять контроль за своими финансовыми операциями и передвижением средств. Это позволяет своевременно распознавать и исправлять возникающие недочеты или ошибки, чтобы избежать штрафов и других негативных последствий со стороны налоговых органов.

Также сальдо налог является важным инструментом для планирования финансовых ресурсов. Он позволяет оценить текущее финансовое положение и своевременно принимать решения по поводу оптимизации налоговых платежей. Налогоплательщик может использовать сальдо налог для прогнозирования налоговых обязательств на будущие периоды и принятия мер по минимизации налоговой нагрузки.

Кроме того, сальдо налог является важным инструментом для отчетности и аудита. Благодаря доступности сальдо налог, налоговые органы и аудиторы могут проверять и анализировать налоговую ситуацию компании или физического лица, установить налоговые нарушения или иные неправильности.

Таким образом, использование сальдо налог позволяет эффективно контролировать и управлять финансовой деятельностью, оптимизировать налоговый процесс и избежать возможных налоговых проблем.

Пример использования сальдо налог в бизнесе

Для лучшего понимания, рассмотрим пример использования сальдо налог в бизнесе:

- Предприятие "Альфа" за отчетный период начислило следующие налоги:

- НДС – 500 000 руб.

- НДФЛ – 300 000 руб.

- Налог на прибыль – 1 000 000 руб.

- Одновременно "Альфа" имеет право на следующие вычеты и возмещения:

- Возмещение НДС – 200 000 руб.

- Вычет по НДФЛ – 100 000 руб.

- Рассчитаем сальдо налог для предприятия "Альфа":

- Сумма налоговых начислений: 500 000 руб. (НДС) + 300 000 руб. (НДФЛ) + 1 000 000 руб. (Налог на прибыль) = 1 800 000 руб.

- Сумма налоговых вычетов и возмещений: 200 000 руб. (возмещение НДС) + 100 000 руб. (вычет по НДФЛ) = 300 000 руб.

- Сальдо налог: 1 800 000 руб. (налоговые начисления) – 300 000 руб. (налоговые вычеты и возмещения) = 1 500 000 руб.

Таким образом, сальдо налог для предприятия "Альфа" составляет 1 500 000 рублей. Эта сумма должна быть уплачена государству в качестве налогового платежа.