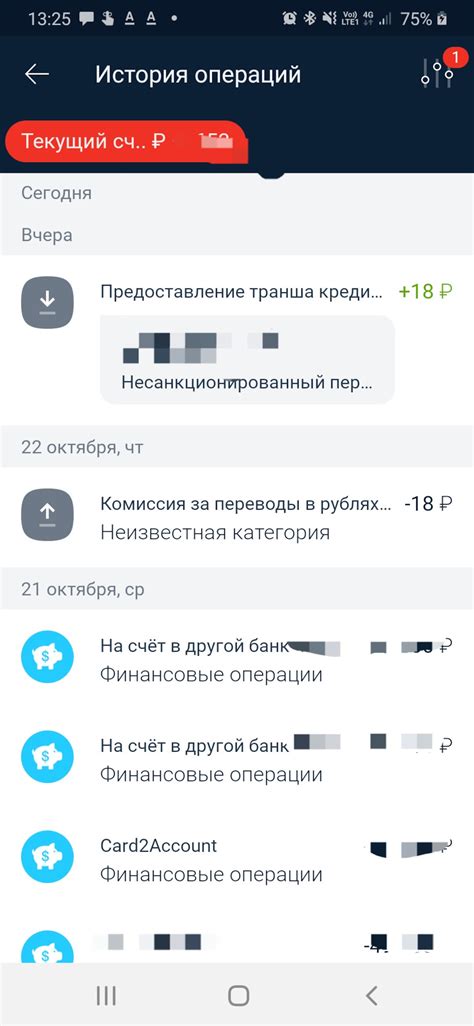

Альфа-банк — один из крупнейших банков в России, предлагающий широкий спектр услуг как физическим, так и юридическим лицам. В последнее время в сети активно обсуждаются случаи несанкционированного перерасхода средств по депозитно-кредитному банковскому обслуживанию (ДКБО) Альфа-банка, что вызывает возмущение и негативные отзывы со стороны клиентов.

Причины такого несанкционированного перерасхода средств кроются во множестве факторов. Одной из главных причин является технический сбой в системе банка, в результате которого клиенты могут столкнуться с непредвиденным списанием денежных средств. Также не исключена возможность ошибки со стороны банка, когда сумма списания превышает необходимую или клиентам списываются средства без их согласия.

Несанкционированный перерасход средств по ДКБО Альфа-банка имеет серьезные последствия для клиентов. Во-первых, это финансовые потери, которые клиенты могут нести из-за списания дополнительных средств без их разрешения. Во-вторых, такие непредвиденные списания могут повлечь за собой серьезные проблемы с личным бюджетом клиента: невозможность оплаты счетов, задолженности перед другими кредиторами и т.д. Кроме того, такие ситуации могут вызывать стресс и недоверие со стороны клиента к банку, что может привести к его уходу в другое банковское учреждение.

Несанкционированный перерасход средств по ДКБО Альфа-банк

Причинами несанкционированного перерасхода средств могут быть разные факторы. Это может быть связано с недостатком контроля со стороны банка, ошибками при обработке транзакций, системными сбоями или действиями нечестных сотрудников. Также, клиенты могут столкнуться с несанкционированным перерасходом из-за несанкционированного доступа к их банковскому счету или утечки данных.

Последствия несанкционированного перерасхода средств для клиентов могут быть катастрофическими. Они могут потерять свои сбережения, оказаться в долгах или столкнуться с другими серьезными финансовыми проблемами. Клиенты также могут столкнуться с судебными разбирательствами и проблемами с кредитной историей.

Для банка несанкционированный перерасход средств также имеет негативные последствия. Банк может потерять доверие своих клиентов и репутацию, что может привести к оттоку клиентов и убыткам. Банк также будет нести ответственность за возмещение ущерба клиентам и принимать меры для предотвращения будущих случаев несанкционированного перерасхода.

Альфа-банк предпринимает меры для минимизации несанкционированного перерасхода средств. Банк улучшает систему контроля и мониторинга, обучает своих сотрудников и внедряет технологические решения для обеспечения безопасности и защиты данных клиентов. Клиенты также должны быть бдительными и принимать меры для защиты своих банковских счетов и данных.

| Причины несанкционированного перерасхода | Последствия для клиентов | Последствия для банка |

|---|---|---|

| Недостаток контроля со стороны банка | Потеря сбережений | Потеря доверия клиентов |

| Ошибки при обработке транзакций | Долги и финансовые проблемы | Репутационные убытки |

| Системные сбои | Судебные разбирательства | Отток клиентов |

| Действия нечестных сотрудников | Проблемы с кредитной историей | Возмещение ущерба клиентам |

| Несанкционированный доступ и утечка данных | Меры для предотвращения будущих случаев |

Причины

Возникновение несанкционированного перерасхода средств по ДКБО Альфа-банка может быть вызвано различными причинами:

1. Технические сбои в работе системы. Ошибки в программном обеспечении или неполадки в оборудовании могут привести к неправильному списанию средств со счета клиента.

2. Ошибки операционистов банка. Невнимательность или некорректное выполнение операций со счетами клиентов может привести к перерасходу средств.

3. Мошенничество. Злоумышленники могут получить доступ к данным клиентов и осуществить несанкционированный перевод денег с их счетов.

4. Недостаточная защита системы банка. Если у банка недостаточно надежная система защиты от взлома и мошенничества, то клиенты могут стать жертвами несанкционированного перерасхода средств.

5. Ошибки клиентов. Неправильное заполнение платежных поручений или некорректное использование онлайн-банкинга может привести к нежелательному переводу средств.

Необходимо отметить, что причины несанкционированного перерасхода средств могут быть связаны не только с банком, но и с клиентами или злоумышленниками. Поэтому важно принять все необходимые меры для предотвращения возможных проблем.

Последствия

Несанкционированный перерасход средств по ДКБО Альфа-банк может иметь серьезные последствия для клиентов и самого банка. Вот некоторые из возможных последствий:

| 1. | Штрафные санкции. | Альфа-банк имеет право наложить штрафные санкции на клиента, который превышает предельные лимиты по ДКБО. Это может привести к значительным финансовым затратам для клиента. |

| 2. | Ухудшение кредитной истории. | Если клиент не возвращает перерасходованные средства вовремя, это может привести к ухудшению его кредитной истории. Это может затруднить в получении кредитов или иных финансовых услуг в будущем. |

| 3. | Повышенные процентные ставки. | Банк может применить повышенные процентные ставки к перерасходам по ДКБО. Это может увеличить общую сумму задолженности клиента и усложнить ее погашение. |

| 4. | Понижение доверия клиента. | Несанкционированный перерасход средств может привести к потере доверия клиента к банку. Это может привести к уходу клиента в другой банк и снижению прибыли Альфа-банка. |

В целом, несанкционированный перерасход средств по ДКБО Альфа-банк может стать серьезной проблемой как для клиентов, так и для банка. Поэтому следует строго соблюдать установленные лимиты и правила использования данного продукта, чтобы избежать негативных последствий.

Регламентация перерасхода

Для предотвращения таких ситуаций и обеспечения контроля над использованием средств существует регламентация перерасхода, которая включает в себя следующие меры:

- Установление лимитов – каждому сотруднику или отделу устанавливаются допустимые пределы расходов. Это может быть сумма денежных средств, которую можно потратить без согласования с вышестоящими инстанциями, или ограничение по определенным категориям расходов.

- Авторизация перерасхода – при необходимости превышения установленных лимитов или совершении нестандартных расходов, требуется получение дополнительного разрешения от ответственного лица или комитета.

- Документальное подтверждение – все расходы должны быть надлежащим образом оформлены, сопровождаться необходимыми документами, такими как счета, квитанции или договоры, которые позволят проверить законность и целесообразность каждого расхода.

- Внутренний контроль – Альфа-банк уделяет особое внимание внутреннему контролю, который включает проверку и утверждение каждого расхода в соответствии с установленными процедурами. Это позволяет предотвратить несанкционированный перерасход средств в отделах и обеспечить прозрачность финансовых операций.

Регламентация перерасхода является неотъемлемой частью финансового контроля и управления средствами. Ее выполнение позволяет банку и организации эффективно управлять финансовыми ресурсами, минимизировать риски несанкционированного перерасхода и поддерживать финансовую стабильность.

Правовые аспекты

В соответствии с действующим законодательством, банк имеет право требовать возврат перерасхода и применять штрафные санкции в виде процентов за использование чужих средств без согласия. Кроме того, банк может обратиться в суд с иском о возврате средств и возмещении убытков.

В случае совершения несанкционированного перерасхода, клиент может столкнуться с обязанностью не только вернуть средства, но и возместить убытки, понесенные банком из-за таких действий. Масштаб и сумма возмещения убытков определяется судом на основании представленных доказательств.

Установленные правовые механизмы имеют защитную функцию и призваны поддерживать доверие к банковской системе. Такие меры направлены на предотвращение злоупотреблений, обеспечение безопасности и защиты интересов клиентов и банка.

Ответственность сторон

В случае несанкционированного перерасхода средств по дебетовой карте банка, какой-либо из сторон несет ответственность за произошедшее. В первую очередь, ответственность лежит на клиенте банка, если несанкционированный перерасход произошел по его вине.

Клиент обязан бережно хранить пин-код карточки, не сообщать его третьим лицам и предпринимать все необходимые меры для его сохранности. Если клиент утерял карту или пин-код попал в руки злоумышленников, банк считает его ответственным за любые финансовые потери.

Однако банк также несет ответственность за обеспечение безопасности используемых банковских систем и транзакций. Если клиенту удалось предоставить достаточные доказательства о несанкционированном доступе к его счету и средствам, банк будет обязан возместить ущерб клиенту.

Обе стороны должны уметь защищать свои интересы. Клиенты банка должны тщательно следить за состоянием своих финансовых средств, регулярно проверять свои банковские операции и немедленно сообщать банку о любых подозрительных операциях. Банки, в свою очередь, должны предоставлять надежную защиту от мошенничества и оперативно реагировать на жалобы клиентов.

Возможные меры предотвращения

Для предотвращения несанкционированного перерасхода средств по ДКБО Альфа-банк следует принимать ряд мер, направленных на обеспечение безопасности и контроля использования средств:

1. Установка систем контроля Необходимо установить специальные программные или аппаратные средства контроля, которые позволят наблюдать за движением средств по ДКБО и своевременно оповещать о возможных несанкционированных операциях. |

2. Организация двухуровневого подтверждения операций Для совершения важных операций по ДКБО необходимо ввести двухуровневое подтверждение, когда каждая операция должна быть одобрена несколькими ответственными лицами. Это позволит своевременно обнаруживать и блокировать несанкционированные переводы. |

3. Обучение сотрудников Необходимо проводить регулярное обучение сотрудников, которые имеют доступ к ДКБО, по вопросам безопасности и правилам работы с системой. Это снизит вероятность ошибок и предупредит возможные случаи несанкционированного использования средств. |

4. Установка ограничений на операции Важно установить максимальные суммы для переводов по ДКБО и ограничить доступ к операциям определенным группам сотрудников. Это поможет сократить возможные потери в случае несанкционированного перерасхода средств. |

5. Постоянный мониторинг Рекомендуется осуществлять постоянный мониторинг операций по ДКБО и анализировать любые подозрительные и необычные операции. Это поможет своевременно обнаруживать и предотвращать несанкционированный перерасход средств. |

Опыт других банков

Вопрос несанкционированного перерасхода средств по дебетово-кредитным банковским картам (ДКБО) актуален не только для Альфа-банка, но и для других банков.

Многие банки сталкиваются с проблемой случайной или намеренной превышении клиентом установленного лимита на использование средств с карты. Для предотвращения таких ситуаций, банки принимают различные меры и предлагают своим клиентам дополнительные опции и функции.

Например, некоторые банки предлагают установить лимит на максимальную сумму перерасхода средств. Если клиент пытается совершить транзакцию, превышающую этот лимит, она автоматически отклоняется. Также, банки предлагают установить SMS-оповещение о каждой транзакции, выполненной с карты. Это позволяет клиенту тщательно контролировать свои финансы и заметить любые несанкционированные перерасходы.

Кроме того, некоторые банки предлагают услугу "виртуальной карты" для онлайн-платежей. Это дополнительный уровень безопасности, который позволяет создавать временные виртуальные карты с ограниченными сроком действия и лимитами средств.

Из опыта других банков можно сделать вывод, что предотвращение несанкционированного перерасхода средств по ДКБО возможно при наличии надлежащих мер безопасности и информированности клиентов о возможных рисках.

Выводы и рекомендации

Таким образом, анализируя несанкционированный перерасход средств по ДКБО Альфа-банка, можно сделать следующие выводы:

- Главной причиной несанкционированного перерасхода средств является недостаточная контрольная система банка, которая позволяет клиентам совершать операции сверх лимитов и доступных средств на счете.

- Неэффективная работа службы безопасности и недостаточный мониторинг деятельности клиентов также способствуют возникновению несанкционированного перерасхода.

- Отсутствие ясной политики банка в отношении предотвращения несанкционированного перерасхода средств осложняет решение данной проблемы.

На основании проведенного анализа рекомендуется:

- Усилить контрольную систему, в том числе, внедрить механизм блокировки операций сверх лимитов и доступных средств на счете.

- Оптимизировать работу службы безопасности, обеспечивая постоянный мониторинг деятельности клиентов и выявление подозрительных операций.

- Разработать и внедрить четкую политику предотвращения несанкционированного перерасхода средств, включающую обучение сотрудников и клиентов банка.

Применение данных рекомендаций поможет Альфа-банку предотвратить несанкционированный перерасход средств и повысить уровень безопасности клиентских счетов.