Ставка кредита – это один из важных факторов, который нужно учитывать при планировании финансовых затрат и выборе кредитного предложения. Однако, не всегда понятно, что означает указанная ставка и как она может повлиять на общую сумму, которую придется вернуть. Например, если банк предлагает ставку в 20 процентов годовых, это означает, что каждый год за пользование кредитными средствами нужно будет уплатить 20 процентов от суммы займа.

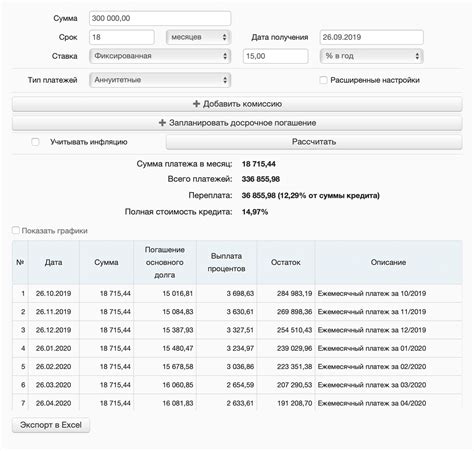

Тем не менее, ставку кредита нужно расшифровывать более детально, чтобы на практике понять, сколько на самом деле составит выплата по кредиту. Во-первых, очень важно учитывать периодичность начисления процентов. Если проценты начисляются раз в год, то речь идет об аннуитетном платеже. Если продолжительность кредита составляет несколько лет, важно узнать, как будет начисляться процент в течение этого периода.

Например, если ставка кредита составляет 20 процентов годовых и проценты начисляются ежемесячно, то в течение года каждый месяц нужно уплатить 1/12 от 20 процентов, то есть примерно 1,67 процента от суммы кредита.

Многие банки устанавливают дополнительные комиссии при оформлении кредита, которые тоже нужно учитывать при расчете общей суммы выплат. Также стоит помнить, что уровень процентных ставок может варьироваться в зависимости от кредитной истории заемщика и типа кредита (например, ипотечный кредит или потребительский кредит).

Важно тщательно изучить условия кредитного договора, перед тем как брать кредит. От четкого понимания ставки кредита и всех связанных с ней факторов зависит, насколько вы будете грамотно планировать свои финансовые ресурсы и избегать непредвиденных расходов.

Кредитные ставки: что такое 20 процентов годовых?

Если банк предлагает ставку 20 процентов годовых, это означает, что клиент должен будет выплатить еще 20 процентов от суммы займа в качестве процентов за год. Например, при займе 100 000 рублей на год, клиент должен будет выплатить 120 000 рублей - 100 000 рублей займа и еще 20 000 рублей как проценты.

Ставки кредита могут варьироваться в зависимости от ряда факторов, включая срок займа, кредитную историю заемщика, финансовое состояние банка и экономических индикаторов. 20 процентов годовых на сегодняшний день является довольно высокой ставкой по сравнению с другими доступными на рынке предложениями.

При выборе кредита важно обратить внимание не только на процентную ставку, но и на другие условия кредита, такие как комиссии, срок займа и возможность досрочного погашения. Важно также учитывать свои возможности по выплате кредита и не брать кредит на слишком высокий процент, чтобы не попасть в финансовые трудности в будущем.

Общая информация о кредитных ставках

Кредитные ставки могут быть фиксированными или переменными. При фиксированной ставке процентная ставка остается неизменной на протяжении всего срока кредита, в то время как при переменной ставке она может меняться в зависимости от рыночной ситуации.

Определение кредитной ставки зависит от ряда факторов, включая кредитную историю заемщика, сумму и срок кредита, а также текущие экономические условия. Чем ниже кредитный риск заемщика, тем ниже обычно будет кредитная ставка.

Кредитные ставки обычно выражаются в процентном соотношении годовых (годовой процентной ставке), что позволяет сравнивать ставки различных кредитных предложений. Однако, помимо процентной ставки, заемщик также должен учитывать другие факторы, такие как комиссии, сроки и условия погашения кредита, чтобы определить общую стоимость кредита.

Важно помнить, что кредитная ставка является важным финансовым инструментом, и ее выбор следует осуществлять с учетом своих финансовых возможностей и целей займа. Перед принятием решения о займе необходимо тщательно изучить все условия кредитного предложения и сопоставить их с собственными потребностями и возможностями.

Внимание: Перед подписанием договора кредита обязательно ознакомьтесь с деталями, правилами и условиями кредитного предложения. Обратитесь к финансовому советнику или специалисту, если у вас возникнут вопросы или сомнения относительно выбора кредитного продукта и его ставки.

Понимание состава кредитной ставки

Кредитная ставка представляет собой процентную ставку, которую заемщик должен выплатить банку за использование кредитных средств. Однако сама ставка состоит из нескольких компонентов, которые не всегда очевидны для заемщика.

Основная ставка является основным компонентом кредитной ставки. Она определяет основной процент, который банк взыскивает за предоставление ссуды. Обычно основная ставка составляет определенный процент от суммы кредита и остается постоянной на всем сроке кредита.

Дополнительные комиссии могут добавляться к основной ставке и представлять собой дополнительные платежи, которые банк взыскивает с заемщика за определенные услуги или платежи. К таким комиссиям может относиться комиссия за рассмотрение заявки, комиссия за пользование кредитным счетом и т.д. Дополнительные комиссии могут значительно повысить общую ставку кредита.

Пеня - это дополнительная платежная обязанность, которую заемщик должен выплатить, если он не вовремя возвращает кредит. Пеня обычно рассчитывается в процентах от просроченной суммы и может быть значительным дополнительным расходом для заемщика.

Важно помнить, что кредитная ставка не является единственным фактором, определяющим общую стоимость кредита. Также важно учитывать такие факторы, как срок кредита, ежемесячные платежи и дополнительные услуги и комиссии. При выборе кредитного предложения важно учитывать все составляющие кредитной ставки и оценивать общую стоимость кредита на основе этих факторов.

Основные составляющие процентной ставки

Основными составляющими процентной ставки являются:

- Базовая ставка - это ставка, которая устанавливается Центральным банком и служит ориентиром для коммерческих банков. Базовая ставка зависит от макроэкономических показателей, таких как инфляция, уровень безработицы, денежная масса и др.

- Кредитный рейтинг заемщика - это оценка платежеспособности и надежности заемщика, которая выставляется кредитным бюро на основе анализа кредитной истории и других факторов. Заемщики с высоким кредитным рейтингом имеют больше шансов получить низкую процентную ставку.

- Специфические условия займа - это факторы, связанные с конкретным кредитным продуктом и условиями его предоставления. Например, кредиты на покупку недвижимости могут иметь более низкую ставку, чем потребительские кредиты.

- Инфляция и рыночные условия - эти факторы также влияют на процентные ставки. В периоды высокой инфляции и нестабильности на рынке, процентные ставки могут быть выше, чтобы компенсировать риски и сохранить реальную стоимость займа.

Все эти факторы в совокупности определяют конечную процентную ставку по кредиту. Перед оформлением кредита необходимо внимательно изучить все условия и составляющие ставки, чтобы принять осознанное решение и выбрать наиболее выгодное предложение.

Пример расшифровки ставки кредита на примере 20% годовых

Для расшифровки ставки кредита на примере 20% годовых необходимо учесть следующие факторы:

- 20% - это процентная ставка, которую банк будет взимать с заемщика в течение года.

- Это означает, что заемщик должен будет выплатить 20% от суммы кредита в качестве вознаграждения за предоставленные средства.

- При предоставлении кредита на срок менее года, ставка будет пропорционально уменьшаться. Например, при кредите на 6 месяцев ежемесячная ставка составит 10%.

- Стоимость кредита также зависит от срока погашения. Чем дольше срок погашения, тем больше суммарная выплата по кредиту. Например, при кредите на 1 год суммарная выплата составит 120% от заемной суммы.

Важно помнить, что на расшифровку ставки кредита влияют не только процентная ставка, но и другие факторы, такие как срок погашения, размер кредита и комиссии банка.

Перед оформлением кредита рекомендуется тщательно изучить договор и предложения разных банков, чтобы оценить общую стоимость кредита и выбрать наиболее выгодные условия для себя.